- 2025年10月28日

資金繰り表とは?作り方や作成するメリットをわかりやすく解説!無料テンプレートもご紹介

建設業に関する知識案件管理

資金繰り表とは、企業や個人が一定期間における資金の流入と流出を管理するための重要なツールです。主に将来の資金計画を立て、経営の安定性を確保する役割を果たします。この表を用いることで、収入と支出の予測が可能となり、適切な資金管理が行えます。

さらに、資金繰り表の作成にはメリットが多く、特に金融機関からの融資が受けやすくや、経営判断の材料としても非常に有効です。本記事では、資金繰り表の具体的な作り方や無料テンプレートの紹介を通じて、より効果的に資金管理を行う方法について詳しく解説します。

コンテンツ

資金繰り表とは

「資金繰り表」とは、一定期間の資金の動きを把握するための管理表です。その主な目的は、収入と支出の結果を元に月末の現預金残高を管理することです。資金繰り表を適切に作成することで、資金計画と実績が明確になり、資金ショートを防ぐための重要な手段となります。特に、便宜上のサンプルを参照すると、資金の流れや状態が一目で把握できるため、資金の流動性を高めるメリットがあります。資金繰り表は、短期的な資金管理にも役立ち、その結果、経営判断においても重要な情報源となります。このように、資金繰り表は企業にとって不可欠なツールです。

資金繰り表の無料テンプレートと使い方

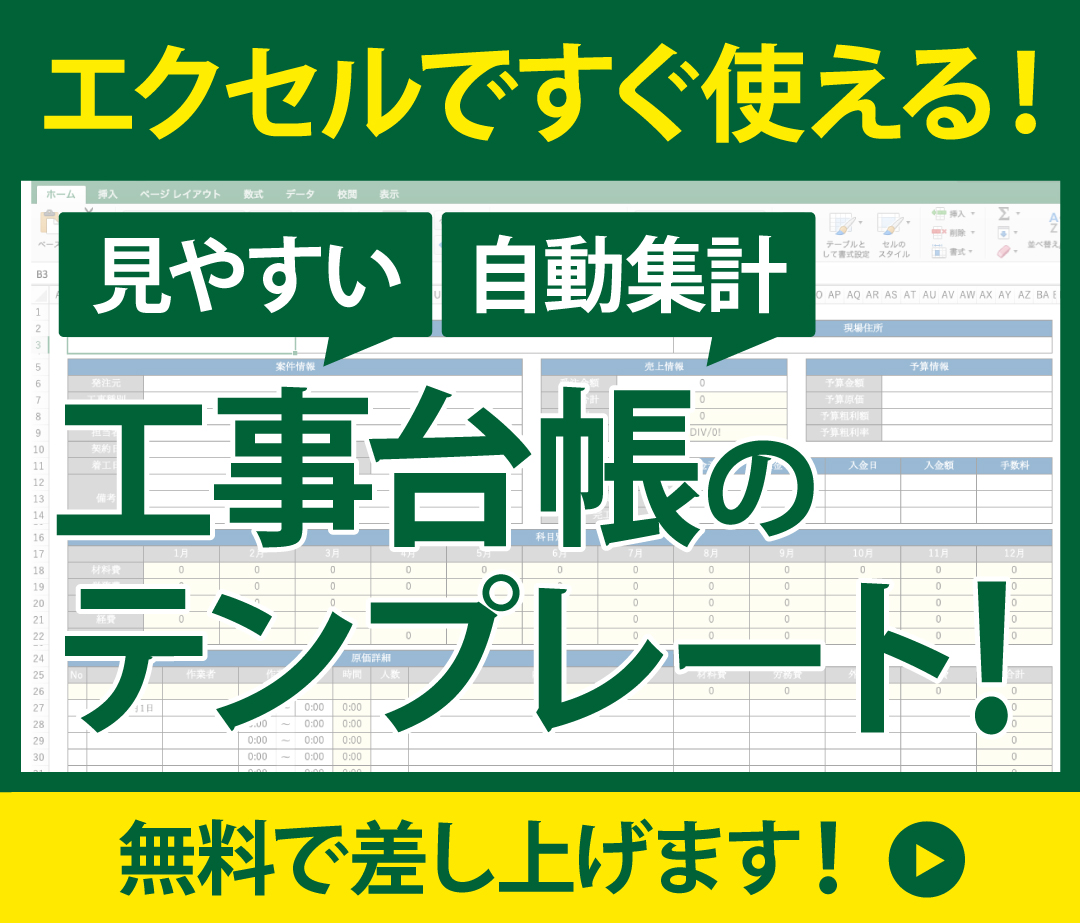

資金繰り表の無料テンプレートを活用することで、企業は資金の予測や分析が容易になります。具体的には、実績を元にした予算の設定や投資計画が立てやすくなり、資金の流れを把握できます。テンプレートは直感的に使用できるように設計されており、自社の状況に応じてカスタマイズ可能です。予算項目や支出項目を入力することで、将来の資金状況を視覚化できるため、資金繰りの改善に直結します。

利用方法としては、まず、必要な項目を選択し、数値を入力します。その後、予測と実績を比較し、分析を行うことで、必要な対策を明確にできます。このプロセスを通じて、ビジネスの健全な運営が促進されます。

日本政策金融公庫が公開している資金繰り表の無料エクセルテンプレートはこちらからダウンロードできます。

資金繰り表を活用するメリット

資金繰り表を活用することで、企業の経営状態をより明確にし、今後の方針を効果的に立てることができます。特に以下のメリットが挙げられます。黒字倒産を防ぐことができる

まず第一に、資金繰り表を活用することで「黒字倒産」を防ぐことができます。黒字倒産とは、利益を上げているにもかかわらず、資金繰りが悪化し、最終的に倒産に至る現象を指します。資金繰り表を作成することで、将来の現金流出入を予測し、実績と照らし合わせることが可能です。たとえば、月初に予測された支出が予想以上に増加する場合、その情報を元に経費削減策を迅速に講じることができ、倒産リスクを低減できます。

金融機関からの融資がスムーズに

次に、金融機関からの融資がスムーズに行えるというメリットがあります。銀行や金融機関にとって、企業の資金状況は非常に重要な判断基準です。資金繰り表を用意し、実績と予測データをしっかりと示すことで、投資家や融資担当者に信頼感を与え、より迅速かつ有利な条件での融資を受ける可能性が高まります。特に、季節的な変動が大きい業種では、資金繰り表が有効なコミュニケーションツールになります。

効果的な経営判断に利用できる

最後に、資金繰り表は効果的な経営判断を下すためのツールとしても利用できます。リーダーは、経営状況をリアルタイムで把握することで、無駄な投資を避け、必要なタイミングでリソースを最適化できます

例えば、資金繰り表に基づくデータを分析し、利益率の高い商品の販売促進やコスト削減が求められる部門の改善策を講じることができるのです。

このように、資金繰り表は経営戦略において欠かせない役割を果たします。

これらのメリットを理解し、積極的に資金繰り表を活用することで、企業の持続可能な成長に大きく寄与することが可能です。

資金繰り表の作り方

資金繰り表の作り方は、企業や個人事業主が日々の資金管理を行う上で不可欠なツールです。ここでは、その基本的なステップを紹介します。まず、資金繰り表を作成するためには、計算に必要なデータを集めることが重要です。具体的には、過去の取引データを基にした現状の預金残高や、今後の予算を明確にする必要があります。例えば、月の初めに手元にある現金や預金、今後の売上予想、支出の見込みなどを正確に把握します。

次に、これらのデータを用いて、資金の流れを視覚化する作業に入ります。まず、月ごとの収入と支出を整理し、それぞれの項目を分けて記入します。収入には、売上や受取利息、その他の収入源が含まれ、支出には人件費、原材料費、固定費などが該当します。これをシンプルに表にまとめ、各月ごとの差額を計算することで、資金の流れを明確にします。

また、予算の設定も重要なポイントです。将来の不確実な支出や、予想外の売上減少などに備えるために、余裕を持った予算を組むことが求められます。一般的には、過去のデータを参考にすることで、より現実的な予測が可能となります。収支のバランスを取るため、月ごとの予算の見直しも定期的に行うことで、資金繰りの安定性を高めることができます。

最後に、作成した資金繰り表をもとに、定期的な見直しを行うことが肝要です。状況が変わるたびに適宜更新し、常に最新の情報を反映させることで、資金繰りの健全性を保つことができます。

このように、資金繰り表の作り方はデータの集積と分析が鍵を握っており、適切な管理が企業経営の安定につながります。

資金繰り表とキャッシュフロー計算書の違い

資金繰り表とキャッシュフロー計算書の違いは、その目的と内容にあります。キャッシュフロー計算書

キャッシュフロー計算書は、企業の一定期間におけるキャッシュの流入と流出を示すもので、主に決算書の一部として作成され、実績に基づく計算が行われます。投資活動や営業活動、財務活動の影響を包括的に捉えるのが特徴です。資金繰り表

一方、資金繰り表は、短期間に焦点を当てており、主に資金の出入りを予測し、資金繰りを計画するツールです。主に日々の運転資金の確保を目的としており、未来のキャッシュフローを見越した計画が重視されます。このように、キャッシュフロー計算書は過去の実績を振り返るのに対し、資金繰り表は将来の資金の見通しを立てるためのものです。

まとめ

資金繰り表は、企業の資金計画をシンプルに管理するための重要なツールです。この表を作成することで、将来の資金の流れを予測し、計画的な資金運用が可能になります。

特に、金融機関からの融資を受ける際には、資金繰り表が資金の状況を明確に示すため、信頼性が増し、スムーズなプロセスが期待できます。

また、計算が簡単で、時間をかけずに作成できるため、これを活用することで効果的な経営判断が可能になります。

決算書との関連性もありますが、資金繰り表が持つメリットは多岐にわたります。

サンプルも活用することで、さらに理解を深められるでしょう。

資金繰り表だけでは見えない課題を解決するには?

資金繰り表は、現預金の動きを把握し、短期的な資金ショートを防ぐには有効な手段です。

しかし、実際の経営では「現場ごとの粗利」や「工事ごとの原価内訳」など、資金繰り表だけでは見えにくい情報も重要になります。

たとえば、

- どの現場が利益を生んでいるのか

- どの工事でコストが膨らんでいるのか

- 今後の売上・仕入れ予定を踏まえた中長期の資金見通し

といった情報は、エクセルで作る資金繰り表だけでは把握しきれないことも多いのです。

そこで役立つのが、建設業向け原価管理ソフト【要 〜KANAME〜】です。

資金繰り表のように「資金の流れ」を見るだけでなく、案件ごとの利益や経費を自動集計し、経営判断に必要なデータをリアルタイムで可視化できます。

「黒字倒産を防ぐ」から一歩進み、数字に基づいて経営を自分で判断できる環境を整えることで、より安定した会社運営につながります。

建設業向け原価管理ソフト【要 〜KANAME〜】を詳しくみる資金繰り表に関するよくある質問

Q1. 資金繰り表とキャッシュフロー計算書は何が違いますか?

キャッシュフロー計算書は決算書の一部として「過去の実績」を振り返るもので、投資・財務活動を含めた大きな視点で資金の動きを把握できます。一方で資金繰り表は「将来の資金繰りを予測・計画」するツールで、日々の運転資金管理に直結します。

Q2. 資金繰り表はエクセルで簡単に作れますか?

はい、エクセルのテンプレートを使えば、基本的な資金繰り表は誰でも作成できます。ただし、収入・支出の入力や予実管理を手作業で行うため、案件が多い企業では更新や管理が煩雑になるケースもあります。

Q3. 資金繰り表を作ると黒字倒産を防げるって本当ですか?

はい。利益が出ていても「入金より支払いが先に発生する」と手元資金が不足し、黒字倒産に至ることがあります。資金繰り表で将来の資金残高を予測していれば、支払い前に資金調達や支出調整を行えるため、倒産リスクを下げられます。

Q4. 銀行融資を受けるときに資金繰り表は必要ですか?

多くの金融機関は、資金繰り表や収支予測の提出を求めます。資金繰り表があることで経営状況が明確に示せるため、融資担当者の信頼を得やすくなり、審査や交渉をスムーズに進められます。

Q5. 資金繰り表だけで十分な経営管理ができますか?

資金繰り表は短期的な資金管理に有効ですが、「現場ごとの利益」「工事ごとの原価」までは把握できません。経営判断に活かすには、原価管理ソフトなどを併用して案件ごとの収支を見える化することが効果的です。